近日CXO头部企业陆续发布年度业绩报告,本文尝试从核心业务指标的对比中复盘行业投资逻辑,发现行业的趋势性发展变化端倪。

一.核心基本面指标对比

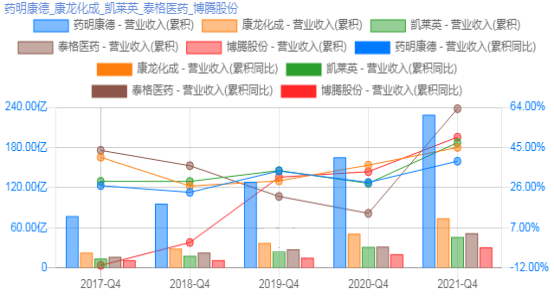

1、业务增长对比

1)营业收入:药明康德229亿>康龙化成74.44亿>泰格医药52.14亿>凯莱英46.39亿>博腾股份31亿

2)营收增速:泰格医药+63.32%>博腾股份+49.9%>凯莱英+47.28%>康龙化成+45%>药明康德+38.5%

3)扣非净利润:药明康德>康龙化成>泰格医药>凯莱英>博腾股份

4)扣非净利润增速:博腾股份>泰格医药>药明康德>康龙化成>凯莱英

从业绩走势和板块来看,这五家公司不管是营收还是扣非净利润都在逐年增长中。

通过年报我们看到增长的几个特点:

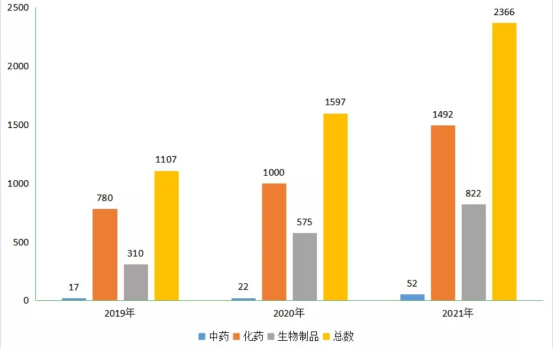

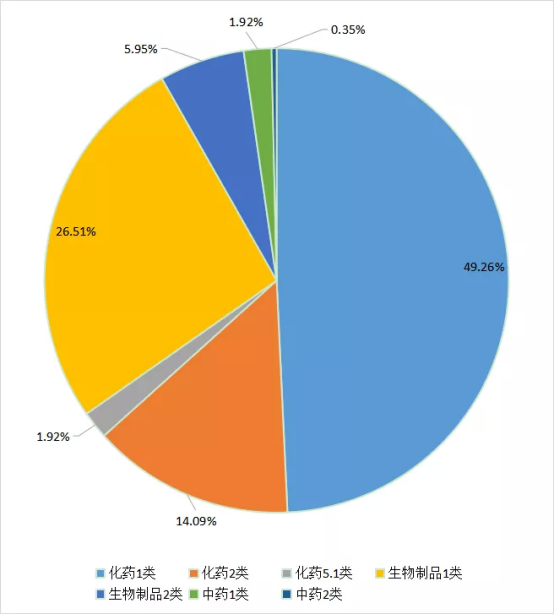

A.前端临床研究业务依然在快速增长:泰格+97%,凯莱英+83.71%,康龙化成+51.96%;

B.大分子、细胞业务从0到1飞速发展:博腾21年细胞基因治疗CDMO同比增长897%、康龙化成大分子和CGT服务1.51亿元(+466.58%)表现突出,药明康德细胞板块业务同期下降,但随着上海临港和美国费城产能释放,公司预计22年该板块收入会超过行业增速。

C.产业化收入开始加速:制剂+80.33%,博腾原料药CDMO+51%,药明康德21年化学业务板块收入140亿,其中工艺研发和生产(D&M)的服务收入人民币79亿元,同比增长49.94%,药明康德看起来中庸,但根据公司的商业化项目进展、产能建设进度和管理层表态,2022年预计化学业务板块有望实现翻倍增长。

需要注意的是受益于新冠的业务的发展持续性。其中博腾、凯莱英手握辉瑞的新冠口服药订单,2022的业绩高增速已经锁定。但是这批订单做完后,未来要关注公司整体增长的持续性。博腾高管在业绩交流会上曾经提到了规避大客户风险的问题。

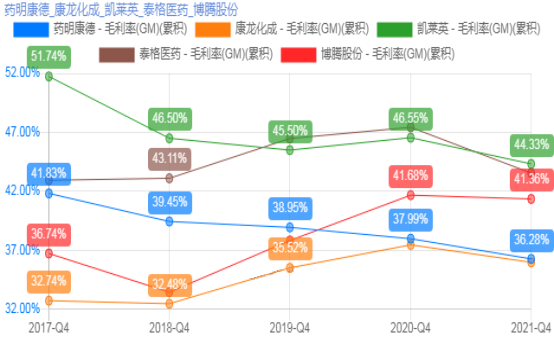

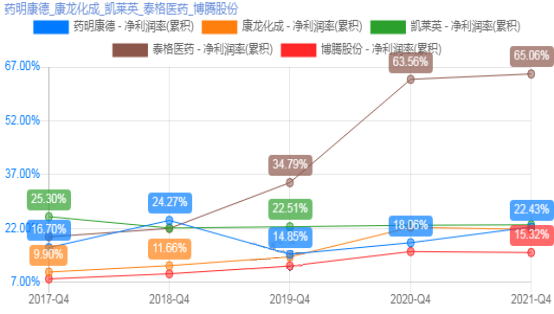

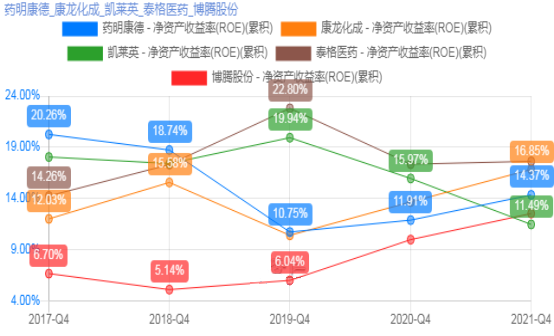

2、盈利能力对比

1)毛利率:凯莱英>泰格医药>博腾股份>药明康德>康龙化成

2)净利率:泰格医药>凯莱英>药明康德>康龙化成>博腾股份

3)净资产收益率:泰格医药>康龙化成>药明康德>博腾股份>凯莱英

从毛利率走势上看,几家公司较2020年同期都有所下滑,其中降幅比较大的是泰格医药,分板块看,临床试验技术服务实现毛利率41.48%(-3.11ppYOY),主要由于人民币兑美元汇率上升导致成本上升,以及低毛利率的现场管理业务进一步恢复;临床试验相关服务及实验室服务实现毛利率44.8%(-5.36ppYOY),主要由于海外以新冠肺炎为主的多中心临床试验过手费较高。

其他大部分公司毛利率下降的主要因素是汇率影响。

从净利率指标上看,泰格医药遥遥领先,高达65%以上,其他几家基本上都维持在20%左右,最低的是博腾股份。泰格医药这么高的净利率很大程度上受到其投资收益所影响,如果剔除投资收益影响,泰格医药的净利率相对在20-40%之间波动,也明显大于其他公司。

从净资产收益率指标上看,其他四家都是往上走的趋势,只有凯莱英在下降中,该公司ROE已经从最高的19.94%,下降到了11.49%,降幅还是比较大的,主要系2020年再融资净资产大幅增加所致(再融资后公司加速产能建设,产能的持续释放也将为公司业绩持续增长提供助力。)。

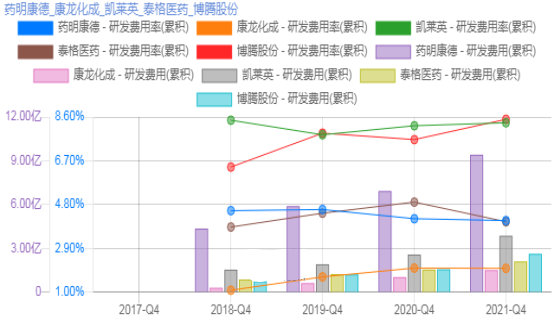

3、研发投入对比

1)研发费用:药明康德>凯莱英>博腾股份>泰格医药>康龙化成

2)研发费用率:博腾股份>凯莱英>药明康德>泰格医药>康龙化成

研发费用率相对比较高的是凯莱英和博腾生物,常年维持在8.5%左右,明显领先行业;康龙化成相对比较低,需要加强;药明康德虽然营收规模不断增长,但近年来研发投入占比一直维持。

4、硕士以上人才规模及员工增速

1)硕士以上员工人数:药明康德3.4>康龙化成1.4>泰格医药0.8凯莱英0.7>博腾股份0.3

2)员工规模增速:博腾股份43%>泰格医药38%>康龙化成35%>药明康德32%>凯莱英30%

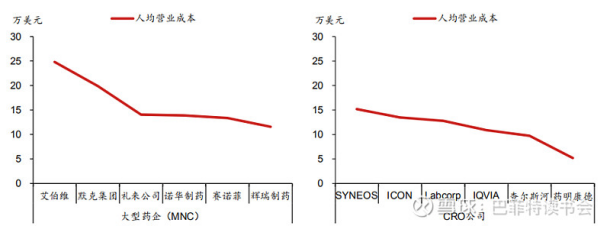

药明康德员工数量最多,且高学历人才占比最高。CRO是人力密集型行业,人才的数量和质量对企业的发展至关重要。截至2021年,药明康德在全球拥有34912名员工,人员规模远超其他公司;博腾股份的员工数最少,仅有3782名。

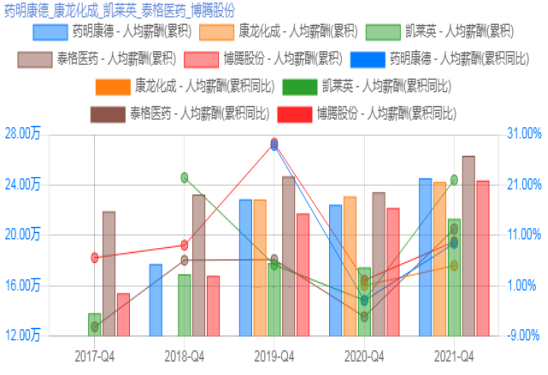

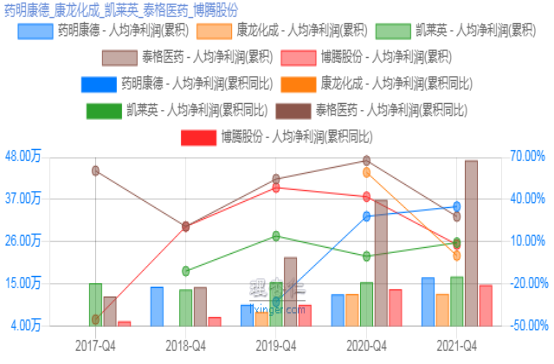

5、人均薪酬和创利情况

CRO行业的核心在人才,提供具有竞争力的薪酬对保持内部团队的稳定性和吸纳外部人才都有重要意义。泰格医药的人均薪酬和人均创利最高;人均薪酬最低的公司是凯莱英,为21万元左右;康龙化成人均创利相对比较低,为12万元左右。

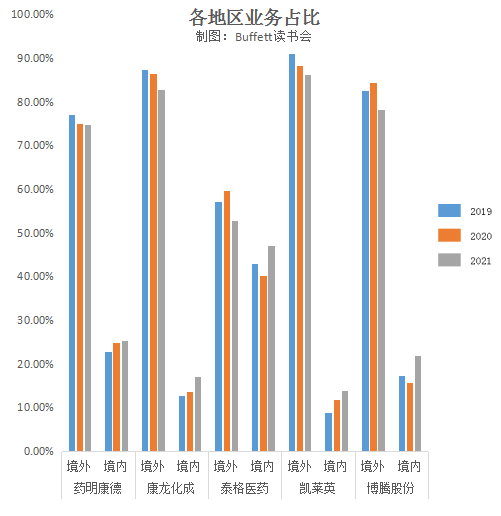

6、海外业务占比

行业整体来看,21年海外业务占比有所下降,对应国内业务占比普遍提升。

凯莱英海外业务占比最高,泰格医药最低。2021年凯莱英海外业务占比达到86.18%,在各公司中占比最高;

康龙化成的境外业务体量也较大,占比达到82.87%;

泰格医药的境内外业务相对较为均衡,占比分别为52.86%和47.14%;药明康德和博腾股在境外业务占比相差不大。

医药行业上游优势资源还是集中在欧美国家,CXO行业作为配套的临床服务和生产外包单位,海外业务在可见的未来还将是行业收入的主力。

当然,在国内医药改革政策的推动下,本土创新药也在蓬勃发展,一体化、成本低、效率高、国际化资源丰富的龙头公司将有机会获得更多红利。

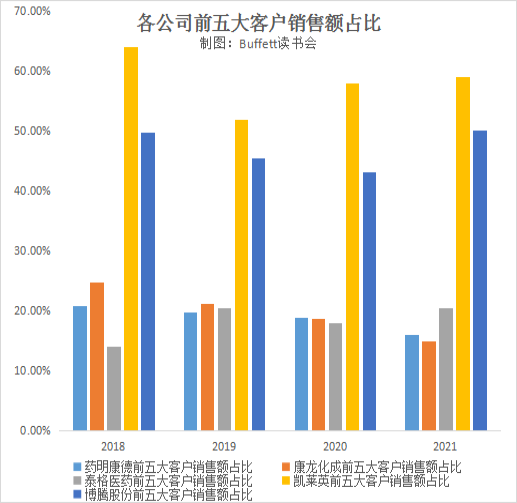

7、前五大客户占比

凯莱英对大客户的相对依赖度最高,康龙化成最低,博腾股份明显增加。2021年凯莱英的前五大客户销售额占比达到58.92%,但是和2018年相比,占比下降,依赖度稍微减轻;博腾股份对前五大客户的依赖度也不低,且近几年有攀升迹象;康龙化成、药明康德降幅在逐年下降。

8、未来业务增长指标

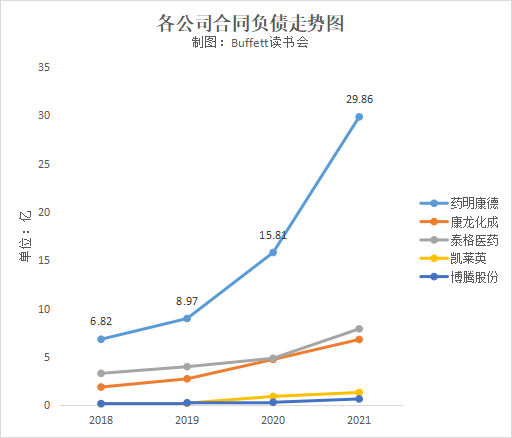

A.合同负债:

药明康德的合同负债最高,且是逐年增加;凯莱英和博腾股份相对较低;康龙化成和泰格医药是稳定增长。

合同负债主要是订单预收款。从上述的数据中可以看出,药明康德还是相对的老大。

B.在建工程投资增速:

药明康德:57.72亿,同比增+87.02%、

博腾股份:3.42亿,同比增+80.78%、

康龙化成:13.74亿,同比增+67.41%、

凯莱英:10.47亿,同比增+56%、

泰格医药:2.17亿,同比增+390%;

在建工程可能是未来业务增长最重要的指标,我们看到药明的投资规模和增速十分客观。泰格的实验室建设投入增速突出。

二.行业核心逻辑复盘

1、创新药板块的发展逻辑没有改变;中美两方面对创新药械的支持没有发生改变,改变的是对“伪创新”的态度。最近FDA对中国创新药企的审批正常进行表明前期市场对政策过于“担忧”。

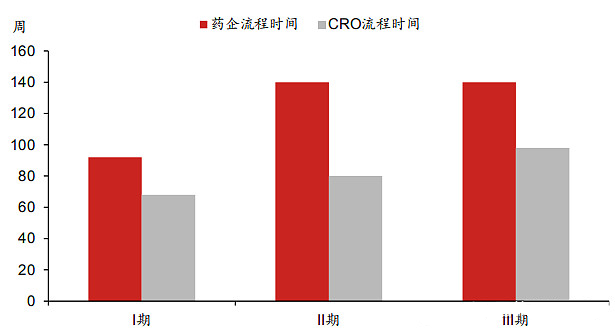

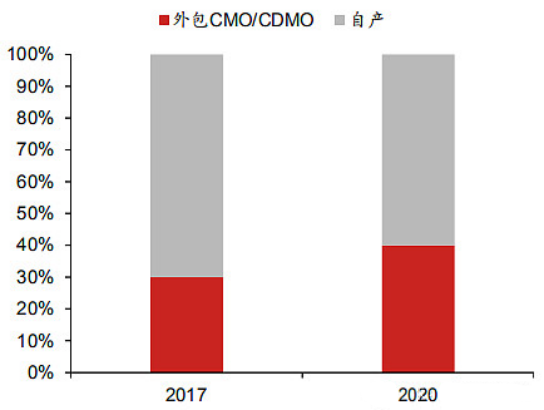

2、行业外包的趋势没有改变;成本和效率是医药创新外包的决定因素。

3、支持创新药发展的中国CXO行业优势也没有改变。我国有庞大的人口基数、丰富的临床资源和素质较高的工程师群体,这些决定了我国的CXO行业的成本优势、效率优势,这是西方国家没有的。

三、小结与估值

CXO行业海外业务占比依旧高位,并稳定在七成左右,短期未见趋势改变的端倪。即使是处在风口浪尖的药明系,在UVL事件发生时,国际大客户还在追加订单,这说明国际医药产业外包的趋势没有改变,中国的CXO行业的竞争优势也没有改变。

中国丰富的临床资源、高效的服务意识、工程师红利和健全的产业链带来的成本优势构成了中国CXO行业的核心竞争力。

国际医药产业的外包趋势和国内本土创新药的发展趋势构成了国内CXO行业发展的双引擎。

临床三期和商业项目增速及药明等龙头公司在建工程同比显示,CDMO制剂板块收入正在逐步提升,行业商业模式开始落地。未来行业制造业属性将日趋浓厚,现金流创造能力加速提升。

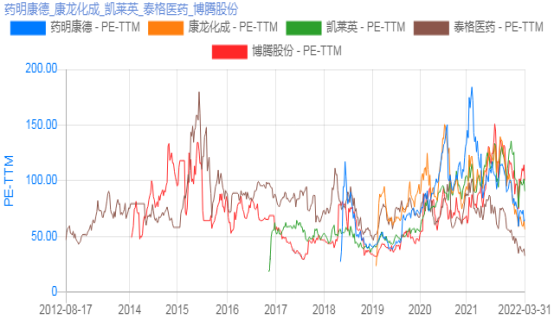

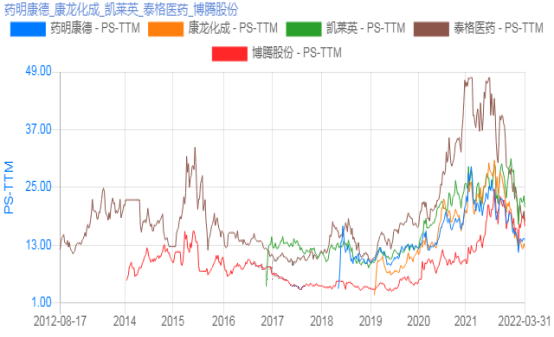

估值对比

PE(TTM)均值处于行业历史低位。结合PS(TTM),我们看到除了受新冠药物抬升的凯莱英、博腾股份,药明生物和康龙化成、泰格医药的估值开始具备较大的吸引力。

PS(TTM)相对较低的是药明康德和康龙化成。

康龙化成、药明康德等龙头公司在研发投入规模及占比较高、在建工程及合同负债增速较快,鉴于未来业务增速和当前较低的估值,未来投资价值不可小觑。

特别提醒:本文为投资逻辑分享,不构成投资建议。

下载APP

下载APP

下载APP

下载APP